Popolare Vicenza, ecco il piano industriale

Ritorno all’utile già nel 2016, 215 milioni di utile netto nel 2018 e 330 milioni nel 2020, 575 esuberi di cui 300 nel 2016 e 275 nei tre anni successivi, chiusura di 150 filiali, eliminazione di tutte le partecipazioni non profittevoli – eccetto la partecipazione in Cattolica assicurazioni ritenuta strategica -, aumento di capitale in aprile 2016 e subito dopo partecipazione in Borsa. «Questa banca ha un valore tecnico – ha detto Iorio – e sono molto curioso, alla fine del percorso dell’aumento di capitale, di confrontare i valori fondamentali con quelli altre banche che oggi si mettono le stellette e si presentano come aggreganti. Se saremo accompagnati dalla fiducia e dai nostri soci potremo dire la nostra. Torneremo all’utile già nel 2016».

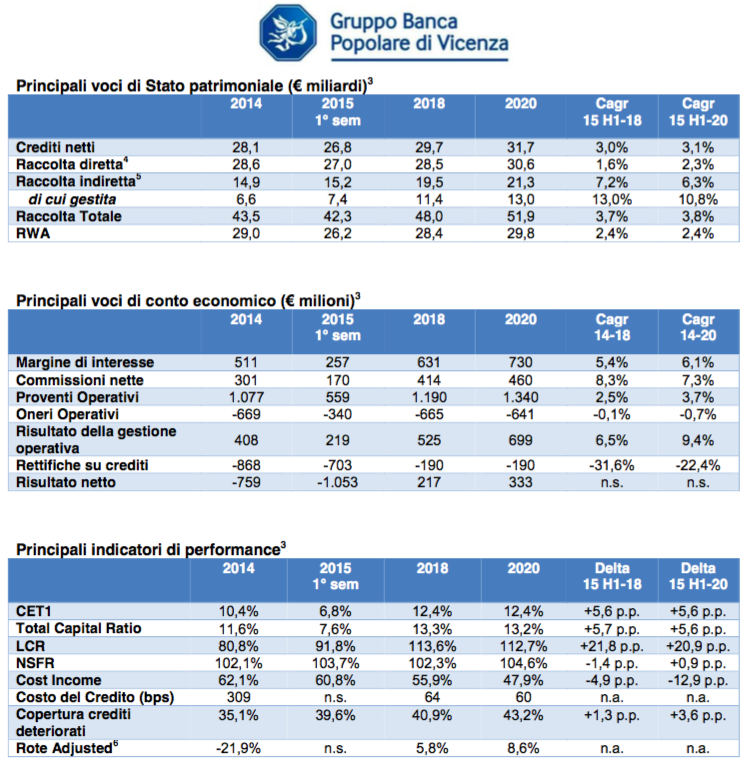

Sono le linee guida del piano industriale 2015-2020 di Banca Popolare di Vicenza, approvato oggi dal Cda e presentato ai sindacati e alla stampa dal direttore generale Francesco Iorio e dal vice direttore generale vicario Iacopo De Francisco. Gli obiettivi di piano in sintesi per la fine del 2020: utile netto a 330 milioni, rendimento medio sul capitale (ROTE Adjusted) dell’8,6%, Cost Income Ratio sotto il 50%, CET1 al 12,4% e Liquidity Coverage Ratio sopra il 110%.

Iorio: “Il mercato stabilirà valore azioni”

«Mi auguro che i vecchi soci usino il più possibile il diritto di prelazione» dice Iorio che sottolinea che solo ad aumento di capitale compiuto, in aprile, sarà stabilito il valore delle azioni. Un valore che «sarà fortemente più basso degli attuali 48 euro» dice il direttore generale.

Un massacro per i soci attuali che hanno già subito il deprezzamento deciso in aprile 2015 dall’assemblea? «Non so se sarà un massacro, sarà il valore vero di mercato della banca – dice Iorio – Mi auguro che gli attuali soci possano essere convinti di valore di questo piano industriale e sottoscrivere l’aumento di capitale pienamente. Si stanno studiano forme di incentivo agli attuali soci, che non faranno però perdere all’operazione il carattere pienamente di mercato. C’è la possibilità che alcuni operatori istituzionali entrino prima, già da novembre, come anchor e costo investor». Il giorno successivo alla chiusura dell’aumento di capitale la Popolare di Vicenza andrà alla quotazione sul mercato azionario.

Iorio sottolinea l’importanza dell’accordo di garanzia stretto con Unicredit. Ma ferma le illazioni su un interesse del gruppo bancario ad acquisire la popolare vicentina: «Unicredit non ha alcun interesse ad acquistare la proprietà di questa banca – dice Iorio – Vive una logica di competizione con gli altri global coordinator, ha fatto un’offerta per garantire il nostro aumento di capitale, che ci mette in sicurezza. Se vogliamo leggere negativamente una notizia positiva come questa, ci facciamo del male».

Esuberi e tagli. Partecipazioni: Cattolica “strategica”

Confermate sostanzialmente le indiscrezioni uscite sull’agenzia Ansa ieri. Sono previsti 575 esuberi entro il 2020 di cui 300 nel corso dei primi mesi del 2016 e i restanti 275 nel 2020, e entro il 2016 la chiusura di circa 150 filiali, di cui già 75 nel 2015. Nello stesso periodo saranno previste nuove assunzioni per circa 200 posti di lavoro. Dura la reazione a caldo dei sindacati dei bancari: «Sarà tagliato il 10% della forza lavoro» è il loro allarme (qui per esteso).

Nessuna espansione territoriale, ma la banca si concentrerà nei territori di insediamento storici, e cioè Veneto, Friuli Venezia Giulia, Toscana, Sicilia e Lazio. «Saremo una banca pluriregionale fortemente radicata – dice Iorio – Non apriamo uno sportello, non andiamo alla conquista di nuovi mercati, facciamo bene quello che facciamo. Non una banca nazionale, ma pluriregionale» sottolinea il direttore generale.

E poi un forte ridimensionamento di tutte le attività che non portano redditività: «Semplificazione della struttura organizzativa, accorciamento della catena ma anche eliminazione nel tempo di tutte le partecipazioni e i business non strategici – scandisce Iorio – L’unica partecipazione strategica è Cattolica assicurazioni, le altre saranno valutate in un’ottica di creazione di valore, qualora non rappresentino una fonte di reddito saranno progressivamente dismesse».

Fusioni? Se ne riparla a maggio

Le ipotesi su fusioni e aggregazioni rimarranno congelate fino ad aumento di capitale compiuto, a fine aprile, con successivo arrivo in Borsa. «L’aggregazione è esclusa fino alla quotazione e alla conclusione dell’aumento di capitale – dice Iorio – Poi saremo credo forti da poter valutare con calma e prudenza un’operazione paritetica, possibilmente con banche che abbiano la stessa dimensione operativa. Non vogliamo diventare l’area nord est di una grande banca».

Nel rapporto con Veneto Banca niente di nuovo: «Noi faremo il nostro percorso, loro faranno il loro, la quotazione è fondamentale per entrambe le banche – dice Iorio – Dopodiché vedremo gli assetti proprietari, e non sarò io che deciderò l’eventuale aggregazione, al massimo la dovrò far andare in porto». L’assemblea dei soci della Banca Popolare di Vicenza che sancirà la trasformazione della forma sociale in spa si terrà dopo dicembre e prima di aprile.

Giulio Todescan